Tras un periodo de tipos de interés históricamente bajos entre 2009 y 2022, los bancos centrales han subido bruscamente los tipos de interés para luchar contra la inflación. El aumento del costo del capital tiene «profundas implicaciones» para las industrias de la energía y los recursos naturales, dijo Wood Mackenzie en un informe publicado recientemente.

La transición a una economía neta cero podría requerir globalmente 75 billones de dólares de inversión para 2050, dijo la firma de investigación. El mayor costo del capital dificulta la transición a tecnologías con bajas emisiones de carbono en términos de costo y ritmo.

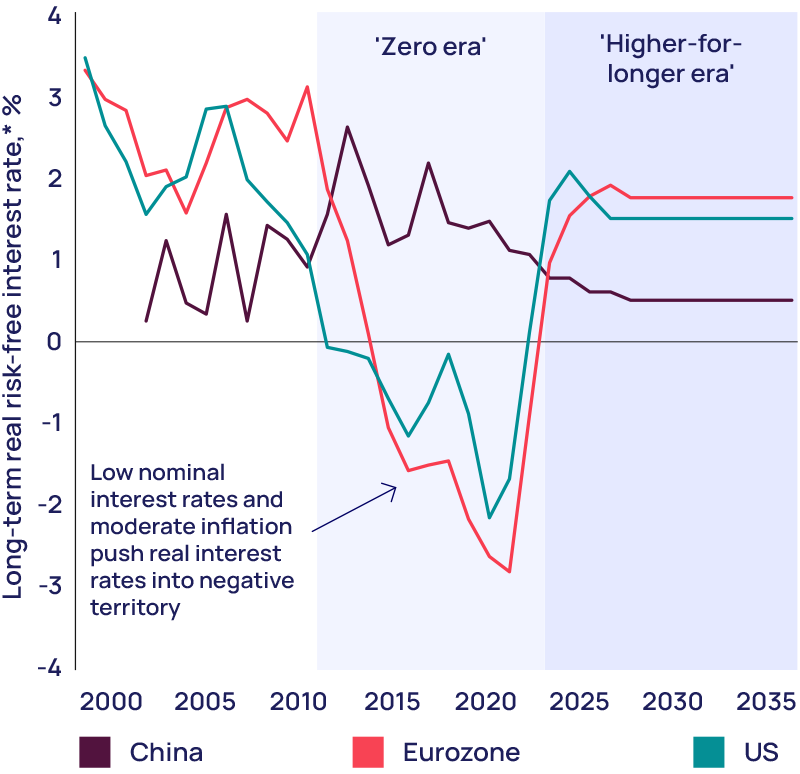

Según Wood Mackenzie, la economía ha dejado atrás la «era cero» posterior a la Gran Recesión y es probable que siga así durante «las próximas dos décadas».

Los miembros de la Reserva Federal de EE.UU. se han hecho eco en los últimos meses de un sentimiento «más alto durante más tiempo» para los tipos de interés. A nivel mundial, las tendencias inflacionistas estructurales, como la reestructuración del comercio mundial, la desglobalización y el énfasis en la deslocalización de la industria y el empleo por encima de la macroeconomía bruta, pueden mantener los tipos elevados durante un tiempo.

«La energía con bajas emisiones de carbono y las tecnologías verdes incipientes, que requieren mucho capital y a menudo dependen de subvenciones, son las más expuestas [a tipos altos]», señala el informe. «La deuda representa una parte mayor de la estructura de capital de los sectores energéticos con bajas emisiones de carbono».

Según Wood Mackenzie, el sector del petróleo y el gas, aunque también es muy intensivo en capital, está mucho menos expuesto al costo de la deuda y, por tanto, se ve menos afectado por el entorno de tipos más altos. El apalancamiento, es decir, la relación entre deuda y capital, suele ser mayor en el desarrollo de energías renovables y nuclear que en la minería, el petróleo y el gas.

«La deuda procedente de bonos y financiación de proyectos, garantizada por acuerdos de compra de energía a largo plazo, se ha utilizado para financiar el rápido crecimiento de las energías renovables», afirma Wood Mackenzie. «Aunque las empresas eléctricas y de energías renovables tienen un mayor apalancamiento, se comparan favorablemente con otros grupos similares en términos de costo de la deuda».

Las inversiones en energías renovables tienen una mayor certidumbre de precios que sus homólogas de petróleo y gas, lo que las convierte en una inversión menos arriesgada y permite reducir los costos de endeudamiento. Además, según Ernst and Young, el costo nivelado de la electricidad (LCOE) de la energía solar de nueva construcción es ahora un 29% inferior al de cualquier alternativa de combustibles fósiles. Dado que los precios de los módulos solares siguen cayendo a mínimos históricos, esta fuente de electricidad previsible y de bajo costo puede ser un poderoso combatiente a largo plazo de las presiones inflacionistas.

Según Wood Mackenzie, los tipos de interés han reducido esta ventaja del LCOE. En su análisis, un aumento de los tipos de interés de dos puntos porcentuales supone un incremento del costo total de propiedad del 20% para las energías renovables y del 11% para una central de turbina de gas de ciclo combinado. A pesar de ello, Wood Mackenzie afirma que las energías renovables tienen ventaja en el LCOE, incluso sin subvenciones.

Aunque es difícil valorar en dólares el costo de los daños causados por el cambio climático y lo que una transición a emisiones netas cero supondría para mitigarlos, un informe del Instituto Potsdam de Berlín ha evaluado los costos anuales relacionados con el clima en 38 billones de dólares al año de aquí a 2050. A la vista de estos costos, el precio global de 75 billones de dólares para la transición de la economía mundial a emisiones netas cero parece más apetecible.

Aunque la industria del petróleo y el gas se ve menos afectada por la subida de los tipos de interés, y los gigantes del petróleo han reducido su deuda de forma significativa entre 2020 y 2023, Wood Mackenzie afirma que la disponibilidad de financiación podría plantear problemas a la industria de los combustibles fósiles. Las preocupaciones medioambientales, sociales y de gobernanza están contribuyendo a que la lista de prestamistas sea cada vez más reducida, señaló.

Wood Mackenzie afirma que los gobiernos deberían seguir subvencionando la transición energética para fomentar la inversión, a pesar del aumento de la deuda y de los costos del servicio de la deuda. Recomienda una estrategia centrada en una subvención eficaz y no discriminatoria, un refuerzo de los mercados mundiales del carbono y la movilización de la financiación climática.

«Los responsables políticos deben actuar para contrarrestar los vientos en contra de los tipos de interés. La eliminación de obstáculos como la lentitud en la concesión de permisos y la aprobación de proyectos, y la oferta de incentivos claros, coherentes y sostenidos apoyarán las tecnologías de baja emisión de carbono que están naciendo», afirmó Wood Makenzie. «También es esencial reforzar los mercados mundiales del carbono, maximizar la eficiencia de las subvenciones y movilizar la financiación verde. Un entorno de tipos de interés más altos podría ser lo que hace falta para que los responsables políticos entren en acción».

Este contenido está protegido por derechos de autor y no se puede reutilizar. Si desea cooperar con nosotros y desea reutilizar parte de nuestro contenido, contacte: editors@pv-magazine.com.

Al enviar este formulario, usted acepta que pv magazine utilice sus datos con el fin de publicar su comentario.

Sus datos personales solo se divulgarán o transmitirán a terceros para evitar el filtrado de spam o si es necesario para el mantenimiento técnico del sitio web. Cualquier otra transferencia a terceros no tendrá lugar a menos que esté justificada sobre la base de las regulaciones de protección de datos aplicables o si pv magazine está legalmente obligado a hacerlo.

Puede revocar este consentimiento en cualquier momento con efecto para el futuro, en cuyo caso sus datos personales se eliminarán inmediatamente. De lo contrario, sus datos serán eliminados cuando pv magazine haya procesado su solicitud o si se ha cumplido el propósito del almacenamiento de datos.

Puede encontrar más información sobre privacidad de datos en nuestra Política de protección de datos.